Taux d'intérêt immobiliers en 2026 : évolution, historique et prévisions.

En janvier 2026, le taux immobilier moyen est de 3,73% pour les prêts sur 25 ans. La tendance est à la baisse depuis la hausse brutale des taux d’intérêt en 2022 provoquée par la guerre en Ukraine et la hausse de l’inflation. Les taux vont-ils encore baisser ? Quelle est la tendance ? Il est compliqué d’affirmer avec certitude que cette baisse va se poursuivre. En effet, nous avons connu entre 2010 et 2022 une période de taux anormalement bas, autour des 1% et il est probable que ces taux ne soient plus jamais atteints à l’avenir. Néanmoins, les prévisions laissent présager une légère baisse et une stabilisation des taux immobiliers pour 2024.

Historique des taux d'intérêt du crédit immobilier (en %)

À jour en janvier 2025 - Source : Empruntis - Graphique : Selectra

%

Un projet d'achat immobilier ?

📉 Quelle évolution pour les taux immobiliers en 2026 ?

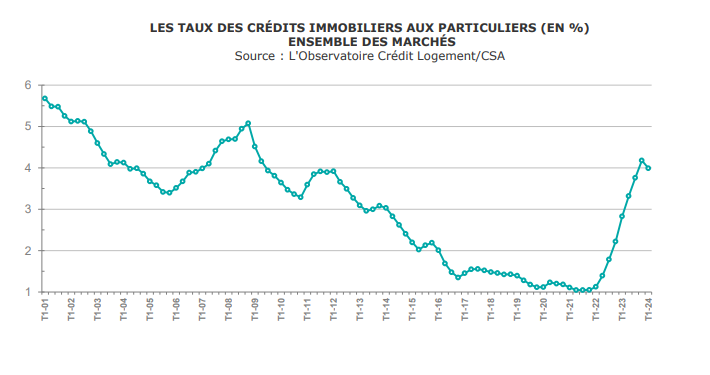

En janvier 2026, le taux immobilier moyen est passé en dessous de 4% pour 25 ans. En 2023, les taux d’intérêt avaient atteint jusqu’à 4,5% mais, selon le dernier graphique de l’observatoire Crédit Logement CSA, les taux atteingnent désormais une moyenne de 3,99%, une première depuis octobre 2023 !

Depuis le début de l'année 2026, la courbe des taux baisse : -40 points en janvier et -10 points en février et en mars. Entre janvier et janvier 2026, les taux ont donc diminué en moyenne de 0,30 points, la courbe des graphiques d’évolution des taux se stabilise autour de 3,9% en moyenne avec certains prêts accordés aux meilleurs dossiers à des taux fixes de 2,97%.

Malgré cette baisse des taux, l’accès au crédit immobilier n’est pas facilité pour autant car le taux d’endettement maximum reste fixé à 35%.

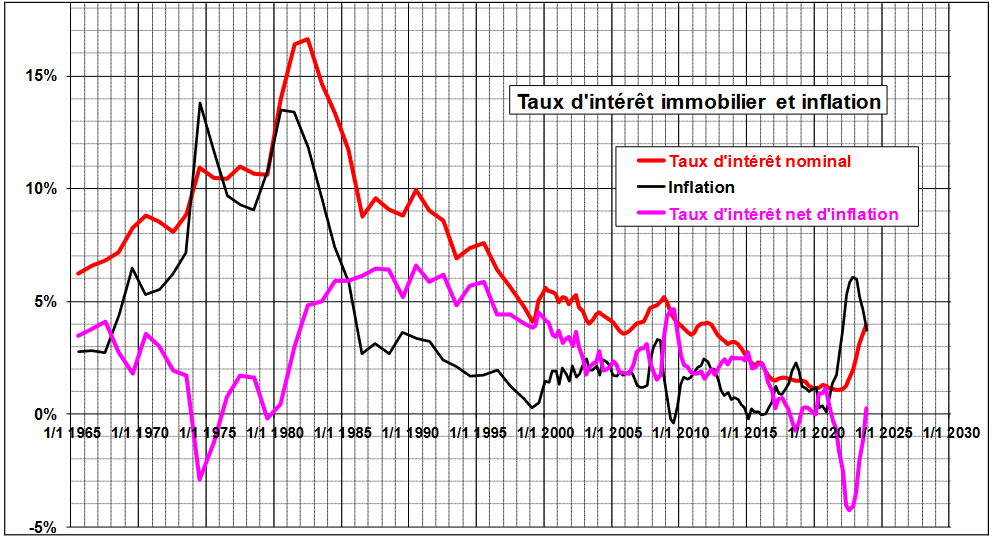

📈 Graphique de l’historique des taux depuis 40 ans

Depuis 1980, les taux de crédit immobilier ont connu des évolutions importantes en réaction aux crises économiques et géopolitiques. Ces variations ont atteint des taux historiquement hauts, 16% en 1982, ou historiquement bas, 0.8% en 2019. En janvier 2026, ces taux se stabilisent autour de 4% en moyenne enregistrant une nette baisse depuis le début des tensions en Ukraine et la fin de la pandémie de Covid-19.

Dans les années 1980 et 1990, le graphique des taux d’intérêt a fluctué entre 16% et 4%.

En 1980, le second choc pétrolier entraîne une hausse des prix sans précédent et la Banque de France applique alors des taux très élevés jusqu’à 16% en 1982 et 1983. Par la suite, au milieu des années 1990, les salaires progressent et les graphiques des taux diminuent pour atteindre 9% en 1992 puis 4% en 1999.

💡 Pourquoi les taux de crédit augmentent dans des situations d’inflation ?

En situation d’inflation, les banques centrales ont tendance à relever leurs taux d’intérêt, ce qui se répercute dans les taux d’emprunt immobilier.

Les banques ajustent leurs taux pour se protéger d’une éventuelle dévaluation future de la monnaie et du risque de défaut de paiement des emprunteurs.

Finalement, l’inflation peut également augmenter la demande de prêts immobiliers car les emprunteurs préfèrent contracter un prêt avant que les taux n’augmentent davantage. Dans ce cas, les taux d’intérêt immobilier augmentent pour équilibrer l’offre et la demande sur le marché du crédit immobilier.

Les années 2000 et 2010 sont marquées par des taux stables autour de 5% jusqu’à la crise des subprimes. Au début des années 2000, la tendance des taux de crédit se stabilise autour de 5% avec la mise en place de la zone euro avant d’atteindre un seuil plancher de 3,5% en 2006. En 2009, avec la crise des subprimes, la courbe d’évolution des taux remonte au-dessus de la barre des 5%.

Depuis ce pic en 2009, le graphique des taux a diminué progressivement jusqu’à atteindre 1% en moyenne. La courbe des taux atteint son niveau le plus bas en octobre 2019 avec un taux fixe moyen de 0.8% pour un crédit sur 15 ans, 0.95% sur 20 ans et 1.25% sur 25 ans.

De 1992 à 2022, les taux ont continuellement baissé durant près de 30 ans avec seulement quelques hausses ponctuelles entre 2005 et 2009.

Depuis 2022, la guerre en Ukraine a marqué le retour d’une crise internationale et a dopé l’inflation. La BCE augmente alors ses taux : on enregistre 10 hausses consécutives depuis mi-2022.

En 1 an, entre avril 2022 et avril 2023, la courbe de la production de crédit chute de 40%. Dès mai 2023, l’évolution des taux de crédit est drastique, les graphiques des taux immobiliers atteignent 3,5% hors assurance.

La remontée des taux d’intérêt en 2022 a donc mis fin à une période de taux anormalement bas encouragée par la pandémie du coronavirus. En 2024, une stabilisation des taux d’emprunt autour de 4% est annoncée.

🧐 Taux d'intérêt nominal vs taux d'intérêt net d'inflation : quelle différence ? Le taux d’intérêt nominal ne prend pas en compte l’inflation sur le pouvoir d’achat de la monnaie. En revanche, le taux d’intérêt net d’inflation est un taux ajusté qui refléte l’impact de l’inflation sur le rendement réel de l’investissement ou le coût réel d’emprunt. Il est calculé en soustrayant le taux d’inflation du taux d’intérêt nominal.

| ⏳ Durée d'emprunt | 📊 Moyenne des taux | 🗓️ Prêt sur 15 ans | 🕝 Prêt sur 20 ans | 📅 Prêt sur 25 ans |

|---|---|---|---|---|

| Avril 2024 | 3.90% | 3.74% | 3.82% | 3.91% |

| Mars 2024 | 3.99% | 3.79% | 3.90% | 3.99% |

| Février 2024 | 4.15% | 3.89% | 4.00% | 4.13% |

| Janvier 2024 | 4.24% | 4.11% | 4.26% | 4.35% |

| Décembre 2023 | 4.22% | 4.12% | 4.26% | 4.38% |

| Novembre 2023 | 4.12% | 3.98% | 4.19% | 4.30% |

| Octobre 2023 | 3.98% | 3.81% | 4.04% | 4.18% |

| Septembre 2023 | 3.80% | 3.72% | 3.92% | 4.08% |

| Août 2023 | 3.64% | 3.52% | 3.73% | 3.89% |

| Juillet 2023 | 3.45% | 3.32% | 3.51% | 3.69% |

| Juin 2023 | 3.28% | 3.15% | 3.03% | 3.21% |

| Mai 2023 | 3.15% | 3.03% | 3.21% | 3.38% |

| Avril 2023 | 3.04% | 2.86% | 3.05% | 3.20% |

*hors assurance emprunteur ou frais de garantie ou de dossier

💡 Bon à savoir :

Lorsque l’on aborde la question de l’historique moyen des taux immobiliers on parle de taux nominal moyen. Or, un emprunteur négocie son prêt immobilier en fonction de son TAEG qui inclut les garanties d’emprunt, les frais de dossier et l’assurance emprunteur. Ce qui n'est pas la même chose !

🤷♂️ Prévision taux d'emprunt : comment vont évoluer les taux immobiliers en 2026 ?

Il est difficile d’affirmer avec certitude si la tendance à la baisse des taux immobiliers enregistrée depuis début 2026 va durer. Depuis janvier 2024, l’évolution à la baisse des taux se poursuit et laisse donc présager une stabilisation ou légère baisse sur le courant de l’année. Néanmoins, les taux immobiliers sont influencés par des facteurs extérieurs incertains tels que les crises géopolitiques qui impactent directement les taux directeurs de la BCE.

L’évolution des taux immobiliers est influencée par les conditions macroéconomiques du marché en partie dictées par la BCE. Lorsque la BCE baisse ses taux directeurs, elle incite les banques à emprunter davantage et donc à prêter à taux plus bas sur le marché immobilier. Les banques se réfèrent à l’Euribor 3 mois ou Euribor 12 mois pour déterminer les taux auxquels accorder les prêts sur le marché. Aujourd’hui, le taux Euribor 3 mois est de 2.01 %.

L’évolution des taux immobiliers dépend également de la région dans laquelle vous vivez. Par exemple, pour un prêt sur 25 ans, le meilleur taux sera de :

- 3,90% en Auvergne-Rhône-Alpes

- 3,75% en Bourgogne-Franche-Comté

- 3,63% en Bretagne

- 3,98% en Centre-Val de Loire

- 3,90% en Grand-Est

- 3,90% en Hauts de France

- 3,94% en Ile-de-France

- 3,71% en Normandie

- 3,68% en Nouvelle-Aquitaine

- 3,63% en Occitanie

- 3,59% en Pays-de-la-Loire

- 3,71% en Provence-Alpes-Côte d’Azur

Finalement, certains événements géopolitiques et économiques ont un impact significatif sur l’évolution des taux immobiliers. Par exemple, les tensions commerciales entre les Etats-Unis ou la Chine ou encore la guerre en Ukraine peuvent générer des incertitudes sur les marchés financiers qui se répercutent souvent sur les tendances des taux immobiliers.